イギリス金利が逆イールドになった原因は何でしょうか。逆イールドになったことによって、今後どのような影響を及ぼすのでしょうか。その背景についてプロの視点で解説します。原因を知るためにも、証券用語であるイールドカーブコントロール(YCC)について理解しましょう。

そして、ビッグニュースとして、日本時間2023年6月22日20時にイギリスの政策金利が発表されました。結果は、サプライズで0.5%利上げされ、BOEポンド円が182円を突破して、182.450円の直近最高値を付けました。よって、イギリスの政策金利は5.00%に変更されました。

イールドカーブコントロール(YCC)とは何か?

長期金利と短期金利の誘導目標を操作し、イールドカーブを適切な水準に維持すること。

大和証券|金融・証券用語解説 [イールドカーブ・コントロール]

「長短金利操作」とも呼ばれます。国債買い入れオペレーション(公開市場操作)などを通じて長期金利を誘導する一方、当座預金への付利を調整するなどして短期金利を誘導します。

具体的には、中央銀行が市場で国債を買ったり売ったりすることで、その国債のイールド(利回り)を調節しようとします。目標レベルに達するまで国債を買い続けるか、または目標を超えた場合には売り始めるという形です。

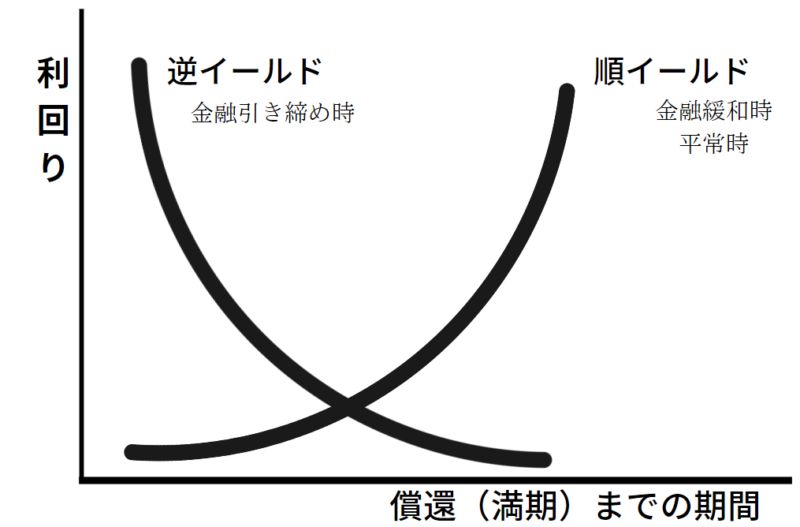

イールドカーブコントロール(YCC)には、順イールドと逆イールドがあります。その違いについて理解しましょう。

順イールドとは?イールドカーブコントロール(YCC)との関係

順イールドとは、「正のイールドカーブ」または「正常なイールドカーブ」を意味し、短期の債券の利回りが長期の債券の利回りよりも低い状態を指します。

つまり、順イールドのカーブは左(短期)から右(長期)へと上昇しています。この状態を順イールドこの状況を呼び、経済が健康であることを示しています。なぜなら、投資家は将来の経済成長を予測し、長期投資のリスクを補償するために高い利回りを要求するためです。

逆イールドとは?イールドカーブコントロール(YCC)との関係

「逆イールド」は、一般的に「逆イールドカーブ」を指す言葉として使われます。これは、金利(イールド)と債券の満期との関係を表すイールドカーブが逆転する現象を指します。

通常、イールドカーブは短期の債券よりも長期の債券の方が高い金利を示すため、左下から右上へと上昇する形状(順イールドカーブ)を持ちます。これは、長期間投資を行うことには不確実性が高まるため、投資家が高い報酬を要求することを反映しています。

しかし、特定の経済状況下では、この関係性が逆転し、短期の債券の金利が長期の債券の金利を上回ることがあります。この状態を「逆イールド」と呼びます。

逆イールドカーブは、しばしば経済の先行きが悪化する可能性を示す重要な警告信号と見なされています。過去の経験では、逆イールドカーブが発生した後にはしばしば経済の減速やリセッション(景気後退)が発生しています。

なぜイールドカーブコントロール(YCC)が必要なのか?

なぜYCCが必要なのでしょうか。これは金融政策の限界と新たな課題に直面している中央銀行のニーズから生まれています。

これまで、”中央銀行は短期金利を調節する”ことで金融政策を実施してきました。しかし、金融危機後の長期にわたる低金利環境では、金利をさらに下げる余地が限られている場合が多く、金利政策の効果が薄れてきました。そのため、新たな金融政策の手段として量的金融緩和(QE)が導入されましたが、これにも限界と課題が明らかになってきました。

量的金融緩和(QE)は、中央銀行が大量の政府債券や他の資産を購入することで金融市場に流動性を供給し、金利を下げる政策です。しかし、量的金融緩和(QE)は一連の新しい問題を引き起こしました。その一つが、中央銀行のバランスシートの膨張です。大量の資産を購入することで、中央銀行のバランスシートは急速に拡大しました。これにより、中央銀行は市場からの信用リスクを引き受けることになり、その結果、金融安定に対する懸念が高まりました。

さらに、量的金融緩和(QE)が続く中で、市場では資産バブルの恐怖が高まりました。資産価格が適正なレベルを大幅に超えることで、金融安定性が脅かされる可能性がありました。

イールドカーブコントロール(YCC)は、このような背景の中で考え出された新たな政策手段です。YCCによって、中央銀行は長期金利を直接コントロールし、金利の上昇を抑制することが可能となります。これにより、中央銀行は金融市場の安定化を図りつつ、経済を刺激することが期待されています。

また、イールドカーブコントロール(YCC)は量的金融緩和(QE)と比較して、中央銀行のバランスシートの拡大を抑制する効果もあります。これは、量的金融緩和(QE)が大量の国債を買い続けるのに対して、イールドカーブコントロール(YCC)は金利が目標を超えない限り、国債を買う必要がないからです。

出典:OANDA証券

このように、イールドカーブコントロール(YCC)の考え方は、金利政策の限界と量的金融緩和の課題によって生まれました。そして、YCCはこれらの問題に対する可能性のある解決策として考えられているのです。

イールドカーブコントロール(YCC)はどのように機能するのか?

イールドカーブコントロール(YCC)は、その名称が示すように、特定の期間の債券の利回り、すなわち「イールド」を制御することにより機能します。具体的には、中央銀行が市場で債券を購入(または売却)することにより、その債券のイールドを特定の目標レベルに制御しようとする政策です。

それでは、このイールドカーブコントロールが具体的にどのように機能するか見てみましょう。

| イールドカーブコントロール(YCC)の手順 | YCCの手順における詳細説明 |

|---|---|

| 目標イールドの設定 | 中央銀行は特定の期間(例えば10年)の債券のイールドを特定のレベルに設定します。これがイールドカーブコントロール(YCC)の目標イールドとなります。 |

| 市場介入 | 中央銀行は目標イールドを達成するために市場で債券を購入します。債券の価格が上がるとイールドは下がりますので、中央銀行が債券を買うことで目標のイールドレベルに近づけます。逆に、もしイールドが目標を下回った場合、中央銀行は債券を売却し、イールドを上昇させ、目標レベルに戻します。 |

| 信認の役割 | 中央銀行の行動は市場の参加者に信号を送り、彼らの行動に影響を与えます。もし市場の参加者が中央銀行が目標イールドを維持すると信じていれば、その信認が自己成就的に作用し、市場のイールドが目標に近づく可能性があります。 |

これらのイールドカーブコントロール(YCC)の手順により、中央銀行はYCC政策を通じて金利(イールド)を制御し、市場の安定化と経済の刺激を図ります。なお、YCCは金利の目標設定と市場介入という二つの側面を持つため、伝統的な金利政策と量的金融緩和(QE)の間の政策とも言えます。

イールドカーブコントロール(YCC)の歴史的な事例とは?

YCCは新しい概念ではありません。過去にも、第二次世界大戦後の米国などで使用されていました。ここでは、その歴史的事例を挙げ、YCCが経済にどのような影響を及ぼしたのかを検証します。

イールドカーブコントロール(YCC)は、過去に数回、特定の中央銀行によって採用されてきました。最も注目すべき事例は、1940年代のアメリカと現代の日本です。

実際にあったイールドカーブコントロール(YCC)のアメリカの事例

アメリカ(米国)のイールドカーブコントロール(YCC)は、第二次世界大戦中の1942年から1951年まで実施されました。この期間、アメリカ連邦準備制度(Fed)は長期金利を2.5%に抑えるため、市場で大量の債券を購入しました。しかし、戦後のインフレ圧力が増すと、この政策は維持しきれず、Fedは市場の金利に従う形で政策を変更せざるを得ませんでした。

実際にあったイールドカーブコントロール(YCC)の日本の事例

日本銀行は、2016年からイールドカーブコントロール(YCC)を実施しています。その目的は、10年債の金利をゼロ近くに保つことです。量的・質的金融緩和(QQE)と負の金利政策が限界に達したため、日本銀行はこの新たな政策を採用しました。結果として、日本の金利は長期間にわたって非常に低いレベルに抑えられています。

以上の事例からわかるように、イールドカーブコントロールは特定の金利目標を達成するために有効な手段である一方で、継続的なインフレ圧力や市場の期待との間でバランスを取る必要があります。

私の見解としては、イールドカーブコントロールは適切に管理された場合、中央銀行にとって有益であると考えます。しかし、その効果は金融環境や政策の実行方法、そして何よりも市場参加者の反応に大きく依存します。経済状況の変化に応じて政策を柔軟に適応させる能力が、YCCを成功させるための鍵となると思います。

YCCとその他の金融政策との違いとは?

イールドカーブコントロール(YCC)と他の一般的な金融政策との間には、いくつかの重要な違いがあります。これらの違いを理解することで、YCCがどのような状況で最も有効になるかを把握することができます。

YCCと何が違う?短期金利政策とは

基本的に政策金利は、中央銀行が短期金利を操作することで金融市場に影響を与えます。短期金利政策がYCCと違う点は、金利の期間構造全体に対して影響を与えることを目指します。つまり、YCCは特定の期間(例えば10年)の債券のイールドを直接操作します。

YCCと何が違う?量的緩和とは

量的金融緩和(QE)は、中央銀行が大量の金融資産(主に政府債)を購入することで金融市場に流動性を供給し、金利を下げる政策です。しかし、QEは市場での資産価格を操作するのが主目的で、特定のイールドレベルを目指すわけではありません。YCCはQEと似ていますが、その目標は特定のイールドレベルの維持です。

YCCと何が違う?フォワードガイダンスとは

フォワードガイダンスは、中央銀行が将来の政策行動についての予告を行うことで、市場の期待を形成する政策です。これに対して、YCCは実際の市場介入を通じて金利を操作します。つまり、YCCはフォワードガイダンスよりも具体的な政策手段といえます。

私の意見としては、これらの政策手段はそれぞれが特有の利点と限界を持ち、状況によって最適な策が異なると考えます。YCCは特に長期の金利を制御する必要がある場合や、通常の金利政策が効果を発揮しきれない状況で有効な手段となるでしょう。一方で、YCCの実施は中央銀行の資産負債管理に影響を与え、適切な管理が求められます。

イールドカーブコントロール(YCC)の長所と短所とは?

イールドカーブコントロール(YCC)は、特定の状況下で効果的な金融政策手段となる一方で、潜在的な問題も抱えています。その主な長所と短所を表形式で記事を読んでいる皆さんに分かりやすく解説します。

イールドカーブコントロール(YCC)の長所を具体的に説明すると?

| イールドカーブコントロール(YCC)の長所 | 長所の詳細説明 |

|---|---|

| 金利の制御力 | YCCは特定の期間のイールド(金利)を直接制御する能力があり、伝統的な金利政策や量的緩和(QE)よりも幅広い金利操作が可能であることが長所です。 |

| 政策の決定による期待 | 中央銀行が具体的なイールド目標を設定し、それを達成する意志と能力を示すことで、市場の期待形成に対する影響力が強まります。 |

| ゼロ金利制約の克服 | 金利がゼロに近いレベルで下げ止まった状況でも、YCCは長期金利を制御することで金融緩和の効果を維持することが可能です。 |

これにより、中央銀行は金利をより広範囲に制御することができ、金利がほぼゼロになってしまった場合でも、金融政策を通じて経済を刺激することができます。また、この政策は市場の信頼を獲得しやすいため、金利が中央銀行の目標に近づく可能性が高くなります。

イールドカーブコントロール(YCC)の短所を具体的に説明すると?

| イールドカーブコントロール(YCC)の端緒 | 短所の詳細説明 |

|---|---|

| 資産負債管理の難しさ | YCCの実施には、市場での大規模な債券取引が必要となり、これが中央銀行の資産負債管理に課題をもたらす可能性があることが短所です。 |

| 政策の退出困難 | 一度YCCを開始すると、その政策からの退出が難しくなる可能性があります。市場の期待が固定化すると、政策の変更が大きな金利の変動を引き起こす可能性があります。 |

| 政府の財政政策への過度な影響 | YCCは長期金利を直接制御するため、中央銀行が政府の財政政策に影響を与える可能性があります。これは中央銀行の独立性に影響を及ぼす可能性があります。 |

また、一度この政策を始めると、市場の期待が固定化し、政策を変更すると大きな金利の変動を引き起こす可能性があるため、政策からの撤退が難しくなるかもしれません。さらに、YCCは長期の金利を直接制御するため、政府の財政政策に影響を与え、中央銀行の独立性を損なう可能性があります。

イールドカーブコントロール(YCC)が海外FXに及ぼす影響とは?

ここでは、YCCが為替レートに及ぼす可能性のある影響と、それが海外FXにどのように影響を及ぼすかについて考察します。

YCCの政策下で、中央銀行が目標とするイールドが設定されます。この目標イールドは、その通貨の需給バランスに影響を及ぼし、結果として通貨価値に影響を及ぼします。中央銀行が低いイールドを目指す場合、その通貨の価値は下落する可能性があります。これは、低いイールドは投資家にとって魅力が少ないため、その通貨への需要が減少するからです。一方、中央銀行が高いイールドを目指す場合、その通貨の価値は上昇する可能性があります。

イールドカーブコントロール(YCC)と今後の金融市場

最後に、YCCが将来的に金融市場全体に及ぼす可能性のある影響について説明します。中央銀行が長期的に見てYCCを採用し続ける場合、その結果として何が起こるのかを予測します。

イールドカーブコントロール(YCC)は、金融政策の一部としてその可能性を探求し続けている中央銀行によって、大きな関心を持たれています。それは特に、伝統的な政策手段が有効性を失いつつある現代の経済環境において、新たな金融政策ツールとしての可能性を秘めているからです。

しかし、それは決して安全な航海になるとは限らず、逆風が吹く可能性もあります。YCCは、市場の力を利用して目標イールドを達成しますが、それは市場参加者の期待と信認に大きく依存します。中央銀行がその信認を維持することができれば、YCCは非常に効果的なツールとなりますが、その信認が崩れれば、政策は逆効果をもたらす可能性があります。

イギリス(英国)の金利が逆イールドになった原因はなぜ?

イギリスの金利市場では、2年と10年物の逆イールドが約70bpに達しました。これは、歴史的な出来事であり、2010年以来最大の逆転幅です。

英金利市場について

具体的には、10年国債利回りが2年国債利回りを下回っています。

それでは、実際に見てみましょう!

下記は、2023年6月22日現在のイギリス(英国)の2年&10年の債権利回りです。

イギリス(英国)2年の債権利回りが5.155に対して、イギリス(英国)10年の債権利回りが4.4475です。これは、イギリス(英国)が「逆イールド」状態であることを意味しています。

逆イールドになると、基本的に景気が後退します。実際に2023年4月12日のBBC NEWS JAPANの記事では、イギリスの成長率の見通しがG20で最低になりました。

順イールドから、逆イールドになった場合には、景気後退はセットで考えてください。言い換えれば、景気後退(リセッション)懸念が原因で逆イールドが発生しています。

既にイギリス(英国)では、逆イールドが発生しているのを踏まえた上で、逆イールドによる為替(FX)の影響を考えてみます。

イールドカーブコントロール(YCC)でよくある質問

イールドカーブコントロール(YCC)は、金融に詳しくない人からすると聞きなれない言葉かもしれません。今回は、イールドカーブコントロール(YCC)についてよくある質問をまとめました。

イールドカーブコントロール(YCC)って何ですか?

YCC(イールドカーブコントロール)は、中央銀行が特定の債券の利回り(イールド)を特定の水準に維持する政策です。

イールドカーブコントロール(YCC)の仕組みは?

YCCは、中央銀行が必要な量の国債を買い入れることで、長期金利を特定のレベルに維持します。

イールドカーブコントロール(YCC)はどうFX(為替)に影響する?

YCCが国の金利水準を操作することで、その国の通貨価値に影響を与えます。その結果、為替レートに影響を及ぼし、海外FX取引の環境を変化させます。

イールドカーブコントロール(YCC)の長所と短所は何ですか?

イールドカーブコントロール(YCC)の長所は、金利水準をより直接的に制御できることです。

イールドカーブコントロール(YCC)の短所は、市場の信用リスクが高まる可能性があり、また中央銀行の資産バランスシートが拡大する可能性があります。

イールドカーブコントロール(YCC)の将来的な影響は何ですか?

イールドカーブコントロール(YCC)が長期的に採用されると、金利水準の安定性が向上する可能性があります。しかし、市場の信用リスクや中央銀行のバランスシートの拡大というリスクもあります。

まとめ

本記事では、イールドカーブコントロール(YCC)がどのような金融政策なのか、目的や実際の事例、長所と短所、さらにはその影響について説明しました。イールドカーブコントロール(YCC)は中央銀行の新しい政策ツールとして、金融市場に大きな影響を及ぼす可能性があります。それが海外FXトレーダーにどのような影響を及ぼすのかについても考察しました。

個人的には、イールドカーブコントロール(YCC)は中央銀行の重要な政策ツールとして、今後も注目されるでしょう。それは経済全体だけでなく、個々の投資家にとっても重要な意味を持つと思います。YCCの動向について知っておくことで、より賢明な投資決定が可能になると思います。

コメント